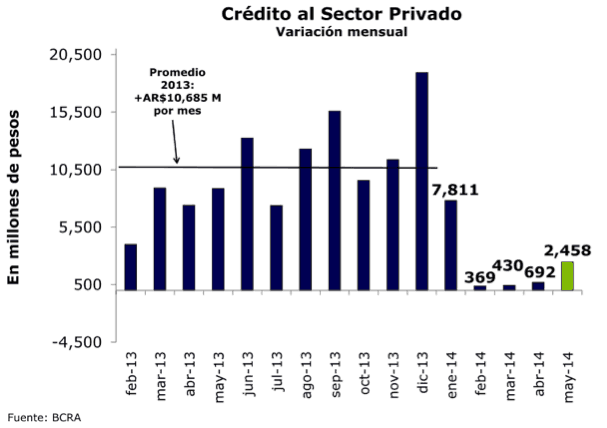

El gráfico muestra la evolución del crédito del sistema financiero al sector privado. El promedio de 2013 fue de unos AR$10,600 Millones por mes. En los primeros 5 meses de 2014 (sumados) el flujo de crédito al sector privado fue de unos AR$11,700 Millones. O sea que en 5 meses el stock aumentó lo que antes aumentaba en 1 mes! Teniendo en cuenta la tasa de inflación de estos primeros meses del año (18.5% según Índice Congreso), el stock de crédito al sector privado se contrajo en términos reales (-13.5% desde diciembre).

Nótese lo fuerte de la retracción entre Febrero y Abril, cuando las políticas de contracción monetaria del BCRA estaban en su apogeo. Y en este marco de retracción del crédito, las autoridades anunciaron un esquema de tasas de interés de referencia para préstamos personales y prendarios, que podríamos denominar, para seguir con la jerga de la época, «Tasas Cuidadas»!

Mediante tal esquema, las tasas para estas financiaciones no podrán superar el producto surgido de la tasa de corte de LEBAC a 90 días de plazo (última licitación la tasa fue de 26.86%) por un factor multiplicativo, ubicado entre 1.25 y 2.00 (dependiendo del tipo de préstamo y del Grupo de Banco).

La historia económica argentina es abundante en episodios de tasas máximas y políticas dirigidas de crédito. Cada cual con sus particularidades, todos ellos terminaron en menos crédito y no en más crédito. Y, sobre todo en menos crédito de los intermediarios regulados para los segmentos más riesgosos (de menores ingresos o de ingresos fijos) del mercado.

Y esto no es todo, porque la otra consecuencia posible es aún más complicada: qué pasa si los bancos empiezan a “devolver” los depósitos (no pagan las tasas demandadas por los depositantes y estos deciden retirarlos). Porque para qué tomarlos si luego no ganan plata prestándolos. Además, tengamos en cuenta que hoy las tasas de interés que obtienen los depositantes ya están por debajo de la tasa de inflación (entre un 21/23% anual contra una inflación de entre 35% y 40% para los próximos 12 meses) y el límite a la tasa activa puede generar que los bancos busquen bajarlas aún más. Y si retiran sus depósitos, qué hacen esos depositantes con esos pesos? Lo más probable entonces es que esos pesos se repartan entre la compra de bienes (lo que tiende a convalidar tasas de inflación superiores) y la compra de dólares (lo que tiende a presionar sobre las reservas del BCRA y/o el mercado blue).

Dada su recurrencia en los años 70 y 80, la literatura económica se hizo eco de tales episodios y se los englobó bajo el nombre de “represión financiera”. Dicha represión financiera podía ser el resultado de la fijación de las tasas de interés pasivas (sobre los depósitos), o de las activas (sobre los préstamos), o del spread o margen de intermediación (diferencia entre tasa activa y pasiva). Por lo general, tales políticas de tasas de interés coexistieron (o eran la última expresión) de políticas monetarias muy laxas, de dinero abundante y tasas de interés reales negativas (tasas por debajo de la inflación), producto de la intervención de la autoridad monetaria. Dado que las tasas reguladas por alguno de estos mecanismos, tienden a ubicarse por debajo de las de equilibrio[1], las consecuencias de estas políticas fueron siempre: la desintermediación del sistema regulado, un sistema financiero más chico en volumen intermediado y en cantidad de entidades; menos crédito y más caro para los sectores que se buscaban favorecer, que eran desplazados hacia segmentos fuera del alcance de la regulación; menos ahorro interno, menos de demanda de pesos y; por último, más inflación.

Esta última consecuencia es central. El pasado nos muestra con claridad que con inflación e incertidumbre nominal ya de por sí elevadas no es aconsejable tomar medidas que pueden afectar negativamente la demanda de pesos.

[1] La tasa de equilibrio del mercado puede ser distinta de la que iguala oferta y demanda de crédito. Varios autores, notablemente entre ellos Joseph Stiglitz, demostraron que puede existir racionamiento del crédito como consecuencia de que los intermediarios financieros maximizan su retorno esperado a tasas inferiores a las que limpiarían el mercado.