Un desplome del crédito sin precedentes

Cuando el Gobierno decidió que la prioridad pasaba por estabilizar el dólar y sacarlo de la primera plana de los diarios y de los zócalos de todos los programas de TV, lo hizo a sabiendas de que uno de los principales perjudicados en el corto plazo sería el nivel de actividad económica. La economía podría recuperarse una vez que la inflación aflojara y que la credibilidad y la reputación de las autoridades mostrara, a partir del cumplimiento del programa con el FMI, síntomas de paulatina recomposición. La política monetaria del Banco Central se ajustó en consecuencia y sus sucesivas modificaciones apuntaron siempre a incrementar los grados de libertad para intervenir en el mercado cambiario, manteniendo (o intentando) un difícil balance entre la liquidez del sistema y el esfuerzo anti-inflacionario (léase las metas con el FMI).

Claro que las autoridades económicas no tienen control ni sobre el proceso electoral ni sobre la marcha de la economía global. Y mientras que parecen haber sido cautelosos y precavidos respecto de las consecuencias que la incertidumbre electoral podría tener sobre el mercado, los últimos acontecimientos globales podrían potenciar esas eventuales consecuencias. La política monetaria no puede acomodar por completo esos shocks reales, sólo lo podría hacer si la flotación del peso fuera totalmente libre; o sea, si a las autoridades no les preocupara que el peso se depreciara todo lo que hiciera falta. Pero hasta las elecciones, esa no parece que sea la (mejor) idea.

«La economía podría recuperarse una vez que la inflación aflojara y que la credibilidad y la reputación de las autoridades mostrara, a partir del cumplimiento del programa con el FMI, síntomas de paulatina recomposición»

Una mayor presión sobre el mercado cambiario y sobre las tasas de interés en pesos está en el horizonte, sobre todo si se confirma el escenario de hiperpolarización a nivel doméstico y la guerra comercial entre China y Estados Unidos continúa escalando. Bajo tales circunstancias, la sintonía fina del BCRA puede ser puesta a prueba.

Pero más allá de la incertidumbre electoral y global y sus consecuencias sobre la política monetaria, ésta, tal cual está definida, seguirá influyendo sobre la actividad económica. Y lo seguirá haciendo mediante uno de los aspectos menos destacados de la misma: la notable contracción del crédito bancario al sector privado.

Todas las miradas se ponen sobre lo que pasa (y podría pasar en un contexto convulsionado) en materia de tasas de interés, pero estamos frente a una reducción sin precedentes del crédito, sobre todo si se tiene en cuenta que se está produciendo en ausencia de una crisis financiera.

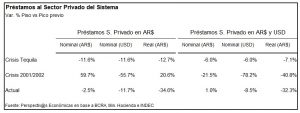

En efecto, los préstamos del sistema financiero local al sector privado, según la información suministrada por el Banco Central, han mostrado una tasa de variación interanual nula o prácticamente nula desde Junio 2019. Si consideramos que la inflación para ese período rondó el 55% anual, nos encontramos con la mayor contracción real del crédito bancario al sector privado de la historia reciente de la Argentina.

Dicha contracción resulta aún mayor que la verificada durante la corrida/crisis del Tequila (-7.1% en términos reales entre Diciembre 1994 y Agosto de 1995) y también es mayor que la registrada durante la última gran crisis de 2002 (-40.8% real entre Junio 2001 y Julio de 2002).

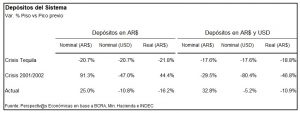

Tengamos presente que durante esas crisis, los depósitos totales del sistema –en pesos constantes – cayeron nada menos que 18.8% y 46.8%, mientras que en esta oportunidad, los depósitos disminuyeron 10.9% entre Septiembre 2018 y Julio 2019. Nótese que en esta oportunidad el crédito cae más que los depósitos, mostrando el sesgo diferente adoptado por la política monetaria en esta oportunidad y aquellas crisis financieras.

Uno podría preguntarse si se trata de un problema de oferta, es decir, si los bancos cancelaron crédito al sector privado como contrapartida de esa política monetaria contractiva llevada adelante por el BCRA (aumento de los encajes) o por una cuestión de riesgo e incertidumbre (quienes están dispuestos a tomar financiamiento a estas tasas son individuos/empresas con proyectos riesgosos o con voluntad de pago dudosa), o bien porque el Banco Central puso a su disposición una alternativa menos riesgosa y a la vez rentable donde aplicar los fondos de los ahorristas (las LELIQ).

O si por el contrario, la que se retrajo es la demanda, o sea que no hay tomadores privados de crédito dispuestos a endeudarse en el contexto actual y a las tasas de interés a las cuales se consigue financiamiento. Lo más probable es que se trate un poco de cada cosa, pero está claro que estamos frente a un fenómeno de una magnitud y virulencia inédita.

Ahora bien, vale la pena preguntarse: ¿Cómo se sale de ésta? Porque en otras oportunidades de contracción violenta de la intermediación bancaria, la recuperación post-corrida del crédito fue rápida, porque los depósitos volvieron rápido, permitiendo también una rápida recuperación de la actividad económica.

«Una mayor presión sobre el mercado cambiario y sobre las tasas de interés en pesos está en el horizonte, sobre todo si se confirma el escenario de hiperpolarización a nivel doméstico»

Dicha recuperación venía de la mano del saneamiento del sistema financiero (mejora del perfil de solvencia, inyección de liquidez, entre otras cosas) y de una rápida mejora de la credibilidad una vez superada la crisis y corregidos los desequilibrios que le dieron origen. Pero en esta oportunidad los factores que empujaron aquellas recuperaciones no estarán disponibles con igual fuerza.

Solo podría esperarse una paulatina recuperación de la confianza y eventualmente un progresivo crecimiento de la monetización y de la intermediación financiera (de los depósitos), pero para ello el próximo gobierno deberá presentar un programa macro-estructural integral que no sólo desinfle sino que genere incentivos para volver a creer en el mediano y en el largo plazo. Recordemos además que el crédito cayó más que los depósitos, así que aunque estos vuelvan a niveles similares a los previos (en términos reales, lo cual sería una recuperación nominal significativa), haría falta un cambio en el sesgo actual de la política monetaria para que el crédito recupere el terreno perdido.

En perspectiva, estamos frente a una recuperación sin crédito, o al menos con un crédito sin el dinamismo de otras recuperaciones y, por lo tanto, frente a una recuperación también más amarreta de la actividad económica.

Fuente: https://www.cronista.com/columnistas/Un-desplome-del-credito-sin-precedentes-20190807-0062.html