A pesar de algunos días de alta temperatura ambiente, como estos con los que está terminando el mes, el clima intentó dejarnos un enero apacible en Buenos Aires. Pero, el termómetro de la macro en la city porteña transformó un enero que lucía tranquilo en uno poco menos que insufrible. La cotización del dólar en el mercado no oficial, el llamado dólar blue, llegó casi hasta los 8 pesos por dólar. Con un aumento de 1 peso y pico por cada dólar (un 17% en el mes!) enero se convirtió en el mes de mayor aumento del dólar desde fines de 2011 cuando se instrumentaron los controles para acceder a divisas de parte del público (ahorristas y viajeros).

Más allá de las razones que gatillaron semejante aumento, está claro que de no mediar acciones correctivas de parte de las autoridades, éstas serán también responsables de las consecuencias que la disparada del blue tendrá sobre la inflación y el nivel de actividad en lo que resta del año.

En lo que respecta a las causas del aumento, está claro que hay responsabilidad de parte de gobierno. Frente a una previsible demanda estacional de parte de quienes viajan al exterior en sus vacaciones, los controles de la AFIP y sus limitaciones para acceder a dólar oficial a los viajeros llevó a que estos se volcaran masivamente al mercado no oficial de divisas. Mercado desabastecido en estos meses y que si bien es pequeño y fácilmente «regulable», lo que en él sucede parece que no recibe la debida atención de parte de las autoridades monetarias. Al mismo tiempo, las palabras del Secretario de Comercio Moreno de que un dólar a 6 pesos a fin de año estaría bien, llevaron a que muchos estuvieran dispuestos a pagar primero 7 y después 8 para hacerse de dólares «antes que siga subiendo». La cuenta es sencilla: con una brecha piso del 40%, el dólar no oficial debería costar 8.40 pesos. Para aquél que no valen cuestiones relativas al arbitraje de tasas y que sólo quieren dolarizarse, está que claro que cualquier precio por debajo de esos 8.40 pesos por dólar puede parecerle «barato».

Pero vayamos a algunas de las consecuencias que más me preocupan del aumento del blue y la expansión de la brecha:

1. Efecto sobre la inflación. El dólar blue tiene efectos sobre las expectativas y los mecanismos de formación de precios y salarios. Y su aumento o deslizamiento contínuo hace más difícil la «coordinación» de expectativas y precios a los niveles de inflación previos. No es irremediable que estos se re-escalen siguiendo el aumento del blue, pero de no operarse efizcamente sobre las expectativas, este corrimiento dejará un umbral de inflación más alto para este año. Las chances de entrar en un círculo de aumento del blue, aumento de precios, aumento del blue, aumento de salarios, aumento de precios, aumento del blue, de difícil salida no son bajas. Las autoridades tienen todavía cierto margen para actuar y evitarlo. Pero, las expectativas pueden también descontrolarse mucho más rápida y fácilmente que lo que los funcionarios públicos desearían.

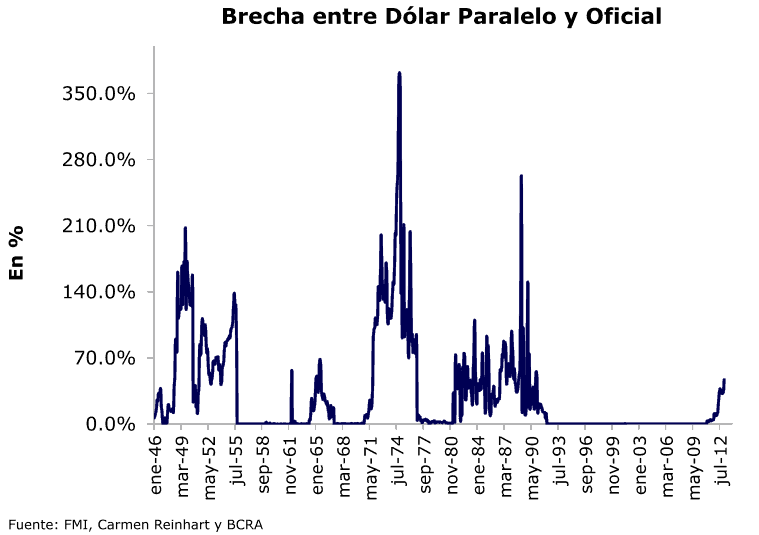

2. Efecto sobre el nivel de actividad. Cuánto mayor la brecha y mayor el ritmo de aumento del dólar no oficial, mayor la incertidumbre macro y micro (de precios relativos) y el riesgo asociado a tomar decisiones de consumo e inversión. Se puede transaccionar con brechas incluso superiores a la actual (tal como lo demuestra la historia argentina, de largos períodos de altísima brecha) pero brecha cambiaria elevada es siempre sinónimo de inestabilidad macroeconómica y, por ende, bajo crecimiento.

2. Efecto sobre el nivel de actividad. Cuánto mayor la brecha y mayor el ritmo de aumento del dólar no oficial, mayor la incertidumbre macro y micro (de precios relativos) y el riesgo asociado a tomar decisiones de consumo e inversión. Se puede transaccionar con brechas incluso superiores a la actual (tal como lo demuestra la historia argentina, de largos períodos de altísima brecha) pero brecha cambiaria elevada es siempre sinónimo de inestabilidad macroeconómica y, por ende, bajo crecimiento.

3. Eventuales respuestas de política económica. A esta altura de los acontecimientos cabe preguntarse qué harán las autoridades. Ignorar lo que sucede en el mercado no oficial no es la mejor estrategia. Es probable que desaparecida la demanda estacional de divisas una vez concluída temporada de vacaciones (menor demanda) y que frente al incremento estacional de la oferta de dólares cuando comience la cosecha gruesa también hacia fines del verano, el mercado cambiario se descomprima. Pero el valor de la divisa no tiene sólo componentes «reales» de demanda y oferta. Hay un componente de expectativas relacionado con la preservación del poder de compra y del patrimonio. Tales expectativas no son independientes de la política monetaria y cambiaria y de la política (o su ausencia) para combatir la inflación. Si el gobierno sigue ignorando la macro y sigue apostando a la micro con más políticas de intervención o un desdoblamiento cambiario, sólo estará comprando tiempo. Una devaluación, en ausencia de una política que la transforme en la única y no en la primera; esto es, en ausencia de un programa anti inflacionario tampoco serviría más que para comprar tiempo. Claro que en política el tiempo puede ser todo sobre todo en un año electoral con tanto en juego como este 2013.